日本都市ファンド投資法人のニュース

【QAあり】日本都市ファンド投資法人、DPU・NAVが過去最高を更新 内部成長と売却益還元をドライバーにさらなる飛躍へ

「内部成長」・「売却益還元」をドライバーにした成長サイクル

町田拓也氏:本年2月より、荒木に代わり、日本都市ファンド投資法人の運用を担当している弊社都市事業本部長の町田です。本日は、日本都市ファンド投資法人2025年2月期、第46期の決算説明を行います。

それでは、2ページをご覧ください。JMFが現在実行している成長戦略の概要を掲載しています。

こちらは前期の決算説明会資料にも掲載していますが、内部成長と売却益還元を主軸とした戦略を今後も継続するという強い意思を込めて、再掲しています。

DPU・NAVは、内部成長・資産入替により過去最高値を更新 46期のトータルリターンは11.8%

3ページをご覧ください。DPUと1口当たりNAVの推移をご説明します。

46期DPUは前期比22パーセント上昇の2,808円となり、過去最高値を達成しました。47期DPUは2,770円、48期DPUは過去最高値をさらに更新し、2,850円と予想します。

成長戦略の具現化により、DPU水準を大きく引き上げ、高水準での推移を実現しており、49期以降も同水準以上での推移が実現できるよう、尽力していきます。

また、1口当たりNAVは46期末時点で過去最高値を更新し、12万800円まで上昇しました。これは、既存物件のキャッシュフロー増加に伴う鑑定評価額の上昇及び46期実施の公募増資にて取得した資産の含み益の貢献によるものです。

以上のように今期もDPUとNAVの順調な成長により、46期トータルリターンは年率換算で11.8パーセントを実現しました。

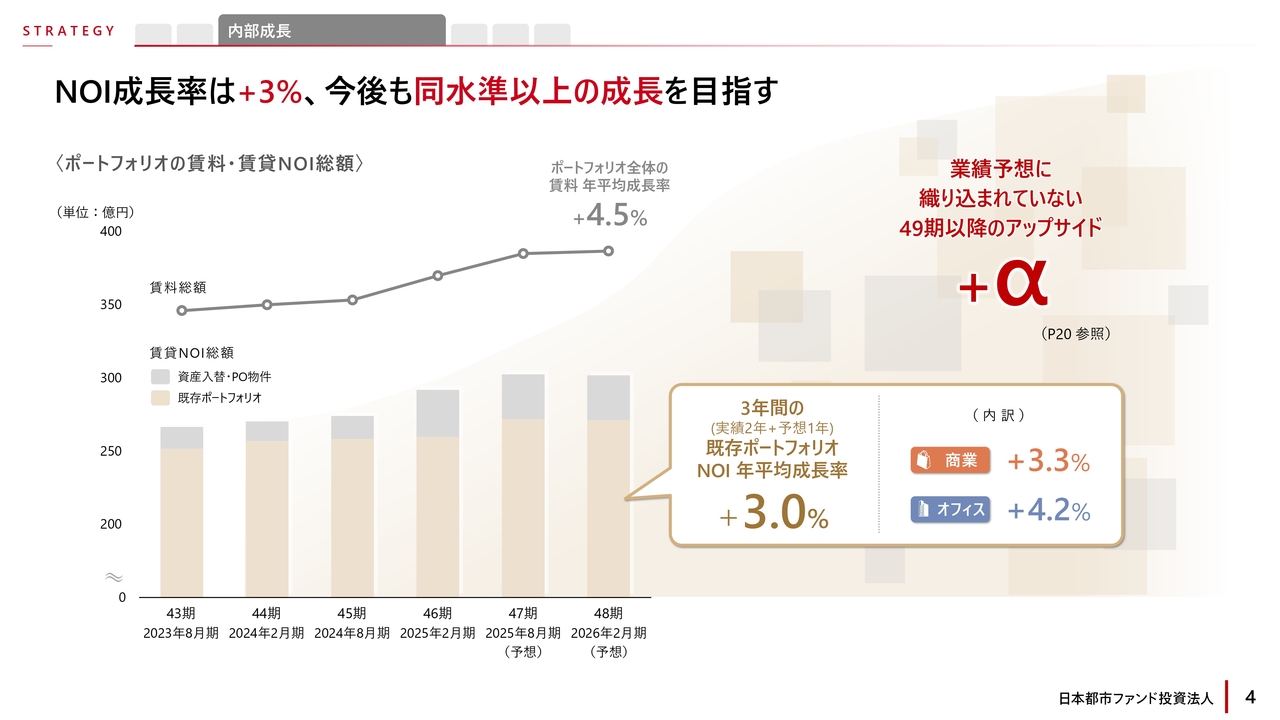

NOI成長率は+3%、今後も同水準以上の成長を目指す

4ページをご覧ください。成長戦略のメインドライバーである内部成長の成果の概略についてご説明します。

過去2年・将来1年、合計3年間における既存ポートフォリオNOIの年平均成長率は3パーセントとなる予定です。この成長をけん引しているのは都市型商業施設とオフィスになります。

現在の環境下においても、内部成長余力を有している物件は多数あり、また、上昇を続けているマーケット賃料や物価上昇に伴う商業施設の売上増加による歩合賃料の増加など、さらなるアップサイドの可能性も十分にあるものと考えています。

引き続き同水準以上のNOI成長を目指し運用していきます。

売却益を継続的に創出、売却資金は物件取得または自己投資口取得に活用

5ページをご覧ください。成長戦略のもう1つのドライバーである、売却益還元と売却資金の活用についてご説明します。

資産売却については、足元で約600億円の譲渡検討を行っており、順調に交渉が進展しています。各物件ともにそれぞれ特性が異なることから、バルクセールのような売り方はせず、個別物件ごとに売却価格の最大化を目指し、譲渡交渉をしています。

これが実現すれば、多額の売却益が獲得でき、その全額を分配することで、さらなる分配金水準の向上及び中期的にも現在の水準を維持、向上させていくことが可能になると考えています。

得られた売却資金については、これまでの方針どおり、物件取得か自己投資口取得、どちらがDPU及びNAVの向上に資するかで、その活用方法を判断していきます。

なお、取得パイプライン約900億円については、インプライド・キャップレートを上回るNOI利回り、ポートフォリオ平均以上の償却後NOI利回り、20パーセント以上の含み益を有する内容となっています。

売却益は今後も毎期300円/口以上を継続的に還元

6ページをご覧ください。売却益の獲得・分配方針についてご説明します。

現在49期まで約300円分の譲渡益を確保していますが、前述した足元での約600億円の譲渡の実現、さらなる追加の譲渡を継続的に実施していくことで、毎期300円以上の譲渡益を継続的に還元していく方針です。

現在具体的な売却交渉を行っていない物件についても、多くの初期的なご提案をいただいており、このような情報を梃子にして、高値での売却を継続していきます。

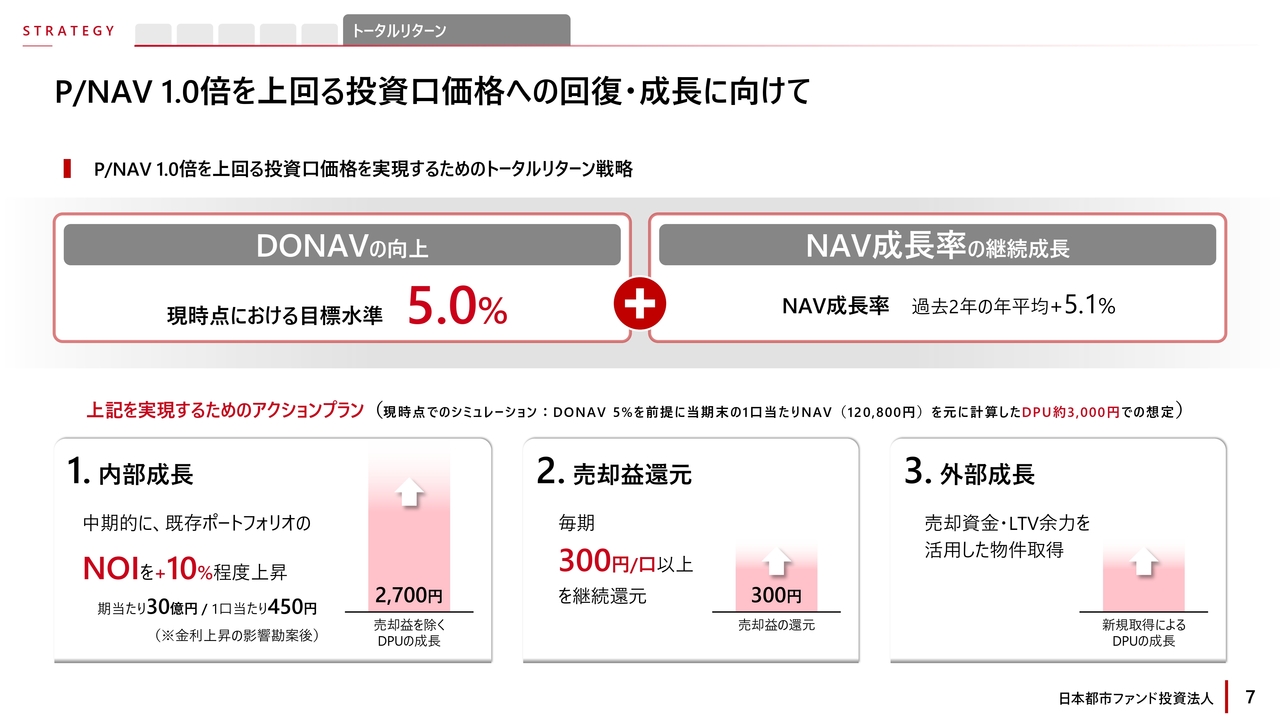

P/NAV 1.0倍を上回る投資口価格への回復・成長に向けて

7ページをご覧ください。成長戦略の具現化に伴い、JMFの投資口価格の相対的なポジションは向上しています。しかしながら、投資口価格は依然として、1口当たりNAVを下回って推移しており、引き上げが急務と考えています。

JMFでは、IIFとともにトータルリターン戦略を導入していますが、トータルリターンは分解すると、「DONAV+NAV成長率」となります。本戦略は、DONAV、つまり「DPU÷1口当たりNAV」を市場が期待するリターン水準まで引き上げることで、投資口価格を1口当たりNAVまで向上させ、さらにNAVの成長率を投資口価格に織り込んでいただくことで、投資口価格をNAV1倍以上に推移させるものです。

JMFはDONAVの目標水準を5パーセントに据え、1口当たりNAV12万円の現在においては、目標達成に向けて、DPUを3,000円程度まで向上させる考えです。

先ほどご説明したとおり、売却益は毎期300円以上配当していく方針ですので、残る2,700円を売却益を除く部分として作り込む必要があります。現在の売却益を除くDPUは2,400円程度であることから、300円程度向上させる必要があります。

さらに、現在の金利環境が継続する場合における金利上昇によるDPUに対する中期的なマイナス影響は約150円程度となります。

したがって、実際に向上させる必要がある売却益除きのDPUは450円、金額に直すと30億円程度となりますが、これはNOIの10パーセントに相当する金額になります。よって、既存物件のNOIを中期的に10パーセント以上向上させることを目標に置いて、内部成長に邁進していく所存です。

また、資産入替やLTV余力を活用した外部成長も駆使して、DPU3,000円をより現実のものとしていきます。

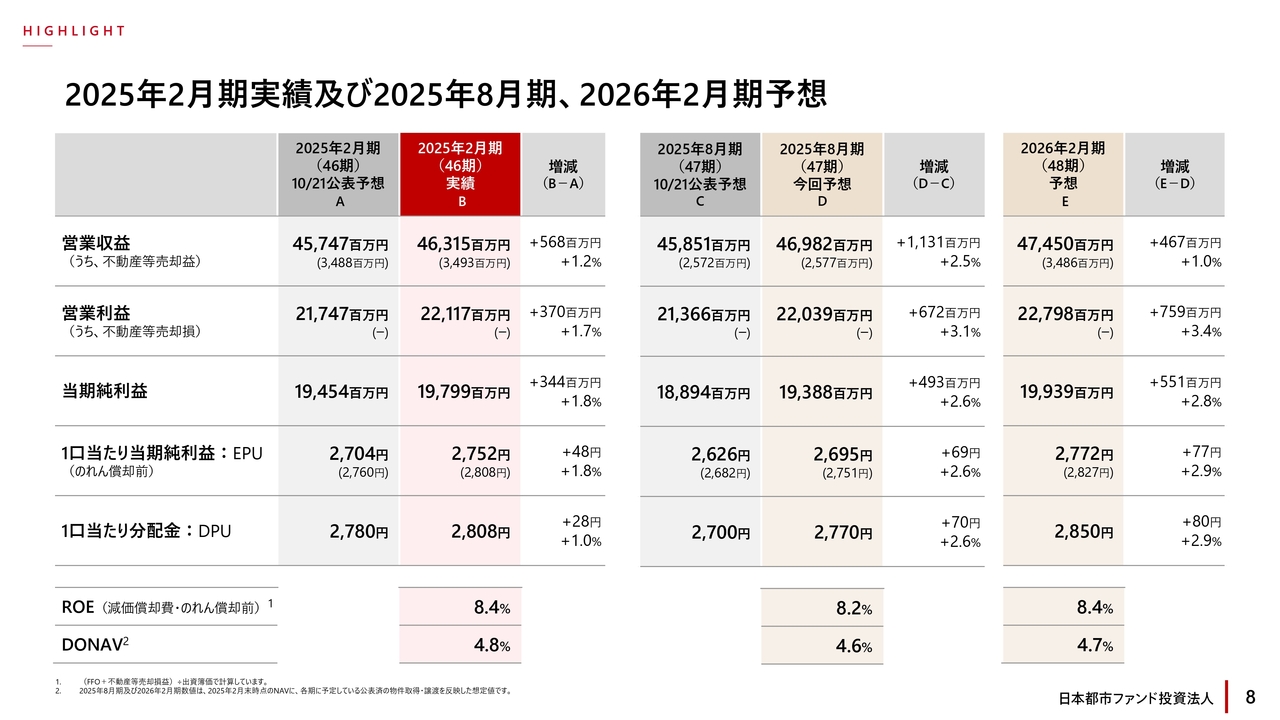

2025年2月期実績及び2025年8月期、2026年2月期予想

続いて、46期決算結果と47期48期予想について、8ページ、9ページ、10ページを使って、ポイントをご説明します。

まずは今回の決算を迎えた46期については、営業収益、営業利益、当期純利益ともに2024年10月21日予想を上回り、EPUは1.8パーセント増の2,752円、DPUは1.0パーセント増の2,808円で落着しました。

1口当たりの分配金増減要因:2025年2月期予想 対 実績

主な要因は、新規物件取得影響に加えて、昨年、POで取得した物件及び既存物件の内部成長が大きく伸長したことです。特に、PO取得物件については、取得後わずか半年にもかかわらず、ユニモちはら台を中心に、NOIを大きく伸ばすことができています。

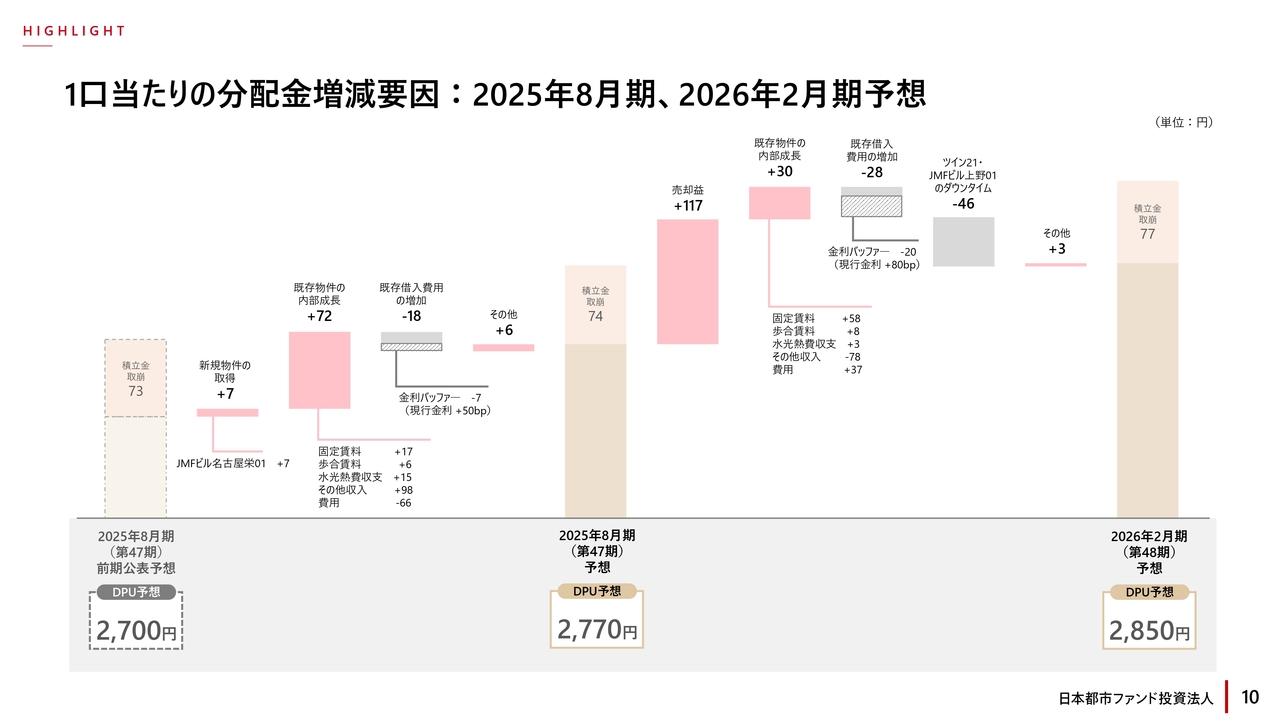

1口当たりの分配金増減要因:2025年8月期、2026年2月期予想

続いて、47期予想です。営業収益、営業利益、当期純利益ともに2024年10月21日予想を2パーセント以上上回り、EPUは2.6パーセント増の2,695円、DPUは2.6パーセント増の2,770円を予想します。

主な要因は既存物件の内部成長です。特に、都市型商業での賃料上昇、売上増加に伴う歩合賃料やカード手数料収入等の増加、オフィスの賃料増額改定、リースアップ効果がけん引しています。

また、足元の環境を元に一定の金利上昇を見込んだ借入費用の増加に対しても、これらの効果が大きく上回っており、金利上昇を打ち消す内部成長をしっかりと実現しています。

今回初めて公表する48期予想については、営業収益、営業利益、当期純利益いずれも47期を上回り、EPUは2.9パーセント増の2,772円、DPUは2.9パーセント増の2,850円といずれも過去最高数値を予想します。

物件売却益の増加に加えて、47期同様に既存物件の内部成長がけん引していますが、こちらも既存借入費用の増加を上回っています。48期のリファイナンスでは保守的に足元の金利から80ベーシスポイント程度の上昇バッファーを織り込んでおり、金利上昇がバッファー内に収まればアップサイドに転換します。

さらに、ツイン21及びJMFビル上野01のダウンタイム影響を46円分見込んでいますが、ツイン21はリテナントに伴うフリーレント影響が主因であり、フリーレント終了によりダウンタイムは解消されます。

JMFビル上野01についても、好調なオフィスリーシング環境を背景に、リテナントにより、NOI向上を十分に狙えると考えており、今後のリーシング次第ではアップサイドに転換させることが可能と考えています。

以上が46期決算結果と47期48期予想になります。

続いて、13ページ以降について、ポイントを絞ってご説明します。

内部成長を実現できるポートフォリオ特性

13ページをご覧ください。内部成長について、まず申し上げたいのは、JMFのポートフォリオは、短期契約・定借中心かつ歩合賃料がとれる都市型商業と、レントギャップが大きい大阪オフィスを主軸に、内部成長を実現できる特性を有しているということです。

46期の契約更改実績

14ページをご覧ください。具体的な内部成長の成果をご説明します。今期の契約更改では、ポートフォリオ全体で賃料増減率7.8パーセント、DPUインパクト期当たり73円を達成しました。特に、今期は商業の伸びが強く、ハイストリートでの賃料増額改定や、mozoワンダーシティのリニューアル効果がけん引しました。

商業の既存ポートフォリオの賃料は約3%成長

具体的にご説明します。15ページをご覧ください。まず商業について、賃料は、年平均約3パーセントのペースで伸びています。マーケット賃料の上昇やインバウンドの増加等の好影響もあり、成長のペースは加速しています。

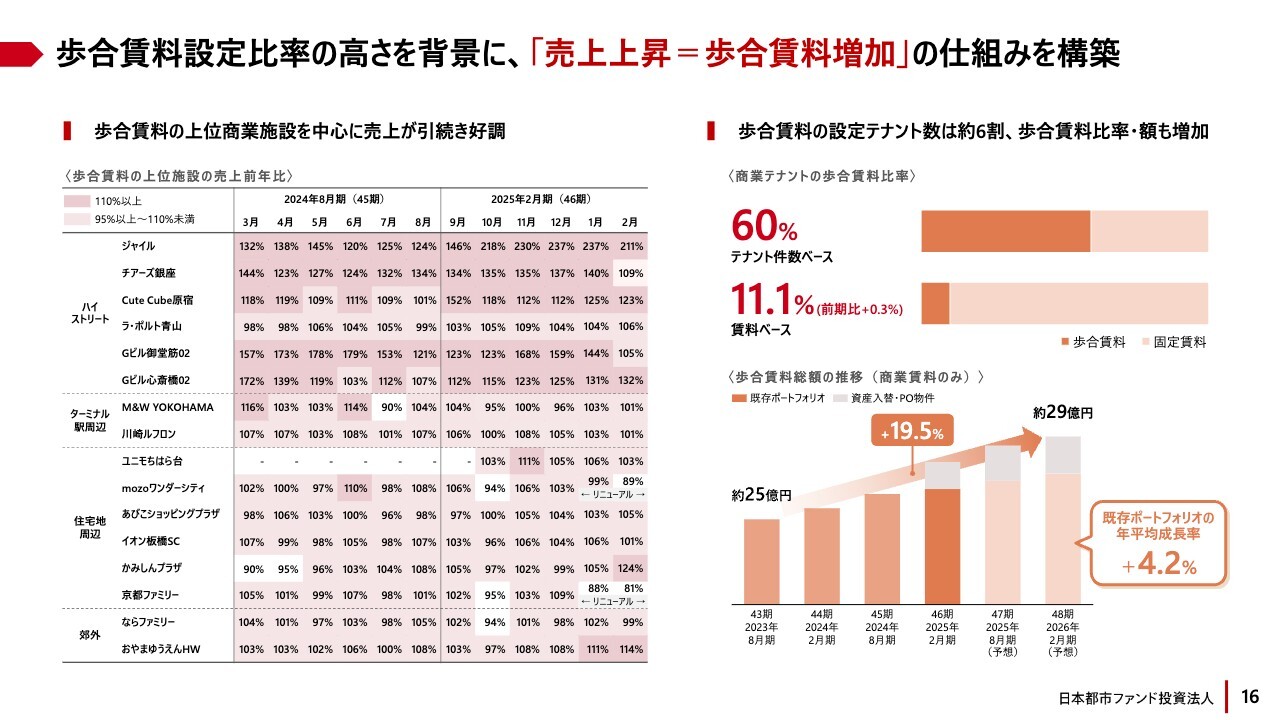

歩合賃料設定比率の高さを背景に、「売上上昇=歩合賃料増加」の仕組みを構築

16ページをご覧ください。特に、歩合賃料は、テナント売上が好調に推移していることを背景に、43期から48期の年平均成長率は4.2パーセントと高い成長率を示しています。商業テナントの6割に歩合を設定していることから、今後のさらなる売上上昇による歩合賃料増加が期待できます。

賃料増額等によるキャッシュフローの上昇により、含み益が大きく増加

17ページをご覧ください。具体的な事例として、複数記載していますが、特に昨年公募増資で取得したユニモちはら台について、ここで触れています。JMFが取得する際に、今後のアップサイド余地についてご説明しましたが、早くも複数の要因でアップサイドが実現しています。

販促費や電力契約の見直しによるコスト削減、運用ノウハウの発揮による売上増加、それに伴う歩合賃料の伸び、これらによりNOIが年間1.5億円増加し、NOI利回りは取得時の想定よりも0.2パーセント上昇する見込みです。さらに、鑑定評価額も取得して半年間で9億円、2.6パーセント増加しました。

入替時の賃料増額や高い稼働率が継続、賃料ギャップによるアップサイド可能性

18ページをご覧ください。続いて、オフィスについて、JMFは大阪オフィスを中心に賃料増額改定を継続しており、賃料は年平均6パーセントを超える数値で成長しています。

直近では、ツイン21のツインタワーの1つJYOタワーのパナソニック1棟退去からの埋戻しで賃料を大きく引き上げてリースアップを完了させたことや、昨年のPOで取得したJMFビル大阪福島02でも、退去区画を前テナントの17パーセント以上、鑑定賃料を10パーセント以上上回る水準でダウンタイムなく埋め戻すなど、着実な賃料増額を達成しています。

住宅は入替時5%超の賃料増額、ホテルは歩合賃料が大きく上昇

19ページをご覧ください。住宅について、賃料増額は継続しており、今期は入替時で5.2パーセント、更新時に2.5パーセント増といずれも高い増加率を示しています。

ホテルについても、固定プラス歩合のOMO3東京赤坂は歩合賃料が大きく伸び、開業1年後の43期と比較して2倍の賃料に、固定賃料のドーミーイン博多祇園は、賃料増額改定を実現し、鑑定評価額が60パーセント以上増加しました。

長期的な内部成長機会

20ページをご覧ください。JMFは49期以降も長期にわたり内部成長余地を有しています。特に、コロナ禍で契約更改またはリテナントを行った、Gビル心斎橋02、03、JMFビル御堂筋01、リニューアルによるアップサイドが期待できるユニモちはら台、売上好調で20年の定期借家契約の満了が到来するアリオ鳳等のアップサイドが期待できます。

また、開発から関与しているJMFビル沖縄国際通り01では、リーシングが好調で想定NOI利回りは4.5パーセントから5パーセント程度まで上昇する予定であり、こちらも今後の収益貢献が期待できます。

売却益還元を継続するための資産入替

22ページをご覧ください。続いて、売却益還元についてご説明します。JMFは合併以降の資産入替戦略を通じてこれまでも継続的に売却益を獲得・還元しており、その総額は130億円にのぼります。一方で、昨年から戦略的に売却益獲得を目的とした物件売却を開始しており、すでにイトーヨーカドー綱島店、コナミスポーツクラブ京橋の2物件を鑑定評価額の2倍前後で売却し、総額87億円の売却益を獲得しました。

外部成長・資産入替(46期(2025年2月期)決算発表までの公表)

23ページは、直近の資産入替の実績について、取得物件を記載しています。

外部成長・資産入替(46期(2025年2月期)決算発表までの公表)

24ページは、直近の資産入替の実績について、譲渡物件を記載しています。

固定金利借入を中心とし、金利上昇に備えた資金調達を実行

26ページをご覧ください。財務についてご説明します。足元の調達環境を踏まえ、固定金利借入を中心とした資金調達を実行し、46期末時点では固定金利比率93.4パーセント、長期負債比率96.5パーセントになりました。

また、47期・48期予想では、長期固定でのリファイナンスを基本とし、かつ今後2期の間に利上げが行われる可能性を考慮し、足元の基準金利から、47期は50ベーシスポイント、48期は80ベーシスポイントのバッファーを設定しています。

サステナビリティへの取組み

27ページをご覧ください。サステナビリティについては、今期、外部評価として、CDP気候変動プログラムで初めて最上位のスコアAを獲得することができました。

メッセージ

最後に、あらためてJMFの戦略について、ご説明します。J-REITの事業構造は非常にシンプルで、物件を買う、運用する、物件を売却する、ほぼこの3点に事業は集約されます。

したがって、いかに物件を安く買えるか、いかにNOIを向上できるか、いかに物件を高く売れるかによって、REIT間のパフォーマンスに差異が生じるものと考えています。

これまでのデフレ環境下においては、金利低下によるデットコスト低減とキャップレートの低下によるNAVの向上により投資口価格が上がる構造であったため、物件をマーケット価格で買い、長期で賃貸借契約を固めておけば良いという、運営力をあまり必要としない状況でした。

他方で、現在のインフレ環境下においては、それとは真逆の環境となり、各社の投資目線に沿った物件取得、アグレッシブなNOI向上、高値での譲渡による売却益の還元と、高度な運営力が必要となると考えています。

JMFのアセットマネジメントを担っているKJRMは、売却・NOI向上・取得それぞれに関して高い運営力を有しています。

資産売却に関しては、総勢20名超のインベストメント部隊をKJRMホールディングスで抱えており、各担当者がそれぞれに多種多様な業界ネットワークを有しています。このネットワークを活用し、資産ごとに高値での売却を追求していきます。

NOI向上に関しては、これまでは個別物件の積み上げ形式で、どれだけのNOI向上が可能かというかたちでポートフォリオ計画を策定していましたが、足元では、NOIを10パーセント以上上昇させるためには、どのような計画が必要で、それをどのように達成するか、というかたちでの運用に切り替えており、しっかりとプランを考えて、目標達成に向けて尽力をする運営体制に進化を図っています。

資産取得に関しては、低金利時はインカム系プレイヤーが強かったですが、金利上昇時は、オポチュニスティック系プレイヤーが強く、彼らは期中の配当リターンはあまり意識せず、キャピタルリターン狙いであり、物価上昇に伴うNOI向上による出口価格の上昇を見込むため、不動産投資に強気姿勢を崩さず、金利上昇下でも不動産価格は下落しないものとみています。

そのような環境下では、我々が考える投資目線でマーケットから物件を取得することは難しく、スポンサーであるKKRと協同したCREカーブアウトによる取得をメインに据え、そのようなディールがない時、またはそれでも目線が合わない場合には、自己投資口の取得を投資と捉えて、実行していきます。

これらをしっかりと行っていくことで、投資家のみなさまにとってのリターン、つまり、分配金によるインカムリターンと、投資口価格の上昇によるキャピタルリターンの最大化に努めていきます。

以上で私からのご説明は終了とします。

質疑応答(要旨):戦略

Q1:7ページにおいて、P/NAV1.0倍を上回る投資口価格への回復・成長に向けて、NOIを10パーセント程度上昇させるという目標が設定されている。実績もしっかりしておりこのままいけば達成可能のように思われるが、どの程度の時間軸で考えているのかうかがいたい。

A1:NOI10パーセント向上については、20ページに記載のとおり2026年から2028年にかけて内部成長機会が多く存在することから、3年から4年程度で達成したいと考えている。

Q2:7ページのP/NAV1.0倍を上回る投資口価格への成長に向けたアクションプランについて、DPU3,000円を達成するにあたって、「1.内部成長」と「2.売却益還元」で3,000円に到達すると思うが、「3.外部成長」については、あくまでオプションという考え方でいいのかうかがいたい。また、「3.外部成長」にLTV余力の活用と記載があるが、現時点でのLTV余力の活用方法ついてうかがいたい。

A2:基本的には外部成長に関してはオプションの位置付けと考えている。LTVの活用については、基本的にはLTVを現行水準から大きく引き上げることは考えていない。足元での上限値としては時価LTV40パーセント程度として運用していきたいと考えている。

Q3:物件取得においてLTV水準を大きく引き上げないという方針ということで、物件取得規模が大きい場合はエクイティ調達の可能性はあると思うが、足元のパイプラインの状況や取得の蓋然性を踏まえてエクイティ調達の必要性は大きいのかどうか。

また、その場合の考え方について、従来の考え方であればインプライド・キャップレートを上回る物件取得ができ、鑑定価格ディスカウントでの物件取得かつNAVが下がらない場合には、エクイティ調達による物件取得ということだと理解しているが、この考え方でいいのかうかがいたい。

A3:足元のパイプライン900億円については、基本的には資産入替で取得していく予定であり、エクイティ調達は現在では考えていない。エクイティ調達の実施については、従来の考え方のとおり、インプライド・キャップレートを上回る物件取得であり、物件取得によってNAVがしっかり上がることに加え、エクイティの需給環境をしっかり見定めた上で検討していきたいと考えている。

前回の公募増資においては、エクイティの需給環境の見定めがしっかりとできていなかった点を反省点として認識している。

質疑応答(要旨):内部成長

Q1:7ページのNOI10パーセント成長目標について、商業とオフィスがメインになると思うが、用途別の貢献割合はどのように考えているか。

A1:NOI10パーセント成長目標の内訳について、商業のほうが契約更改のタイミングで賃料増額ができており、NOI成長がしっかりと実現しているため、7割から8割が商業で残りがオフィスと住宅となると考えている。

Q2:14ページに記載のとおり、今期はポートフォリオの賃料増減率がプラス7.8パーセント実現したが、今後このような増加はどのくらい続くと考えているか。

A2:20ページに記載のとおり、今後内部成長の機会が控えているため、インフレ環境が継続する限りにおいては、当面は同じようなペースをキープできると考えている。特に2028年までは大きな内部成長機会が存在するため、このあたりまではこのペースを維持したい。

質疑応答(要旨):外部成長

Q1:物件取得に関して、スポンサーとのCREカーブアウト案件を中心に進めていくという話があったが、CREカーブアウト案件による取得実現性も踏まえると、取得物件の用途にこだわりはあるのか。またCREカーブアウト案件ではどの用途の案件が多いのか、うかがいたい。

A1:住宅に関しては一般企業が保有するケースが少ないためCREカーブアウトの中心はオフィスと商業になると考えている。オフィスか商業のどちらかというよりは、どちらがCREカーブアウトを通じて、よりインフレ環境下に適したかたちで取得できるかという視点で考えている。

Q2:外部環境の変化によって資産の回転率は変動しうるのかうかがいたい。外部環境やファンダメンタルズが変化すれば資産の回転率も変化するのか、それとも1口当たり売却益300円という目標の達成に向けて実直に作り込んでいくことが目的なのか。資産入替の変動事由に関する考え方があればうかがいたい。

A2:売却の資産の回転の速度は外部環境で変わると考えている。売却環境の雲行きが怪しくなってきた場合は、売却を早める。外部環境に応じて売却活動を推進していく方針。

Q3:足元の不動産マーケット下においては、オポチュニスティック・バリューアッド投資家の関心が強いと思うが、今後オポチュニスティック・バリューアッド投資家の関心が低減するリスクについて何が考えられるか。オポチュニスティック・バリューアッド投資家の関心が低減した場合、コア・コアプラス投資家の投資機会が増えるため、不動産売買については一定程度担保されるものなのか、考え方をうかがいたい。

A3:オポチュニスティック・バリューアッド投資家は、物件取得時に賃料の上昇を見込んで取得を決定するため、賃料の上昇期待が低下するモメンタムが形成されると関心は低下すると考えている。ただし、そのような場面はデフレ環境に戻っている局面であり、その場合インカム重視の投資家の関心が強くなると思うため、不動産の価格が大きく底割れして低下するという環境は想定していない。

質疑応答(要旨):財務戦略

Q1:借入期間のバランスについて、JMFは商業の賃貸借契約期間が3.1年に対し、平均借入残存期間は4.2年という状況であるが、それぞれ今後さらに短期化する想定か。

A1:商業はテナントが内装工事を実施して入居するため、2年から3年で退去することは考えづらく基本的には契約期間5年程度をベースに考えている。5年で考えると結果的に商業全体で契約残存年数3年程度になるという考え方となる。

借入期間については、足元は長期固定金利の借入が中心であり、デフレ環境下では8年から10年の借入期間で借換を行っていたが、足元は5年から7年の借入期間で考えている。結果的に借入残存年数が3年後半から4年前半と若干短くなっているが、大きく借入方針を変更することは考えていない。

質疑応答(要旨):その他

Q1:2026年2月期に機能維持のキャペックス72億円を想定しているが一過性のものか今後もこのように増加することはありうるのか。

A1:基本的には一過性のものになる。オフィスや都市型商業の受変電設備の更新時期が到来するため48期49期あたりはややキャペックスが膨らんでいるが、その後の減価償却費は平準のキャペックス相当によるものと考えている。

※質疑応答部分は、企業提供の要旨になります。

この銘柄の最新ニュース

都市ファンドのニュース一覧- 【REIT高配当利回り】ランキング (6月27日現在) 2025/06/29

- 本日のプレスリリースに関する補足説明資料 2025/06/25

- 国内不動産及び国内不動産信託受益権の譲渡に関するお知らせ【JMFビル神宮前01・JMFビル東陽町02】 2025/06/25

- 【REIT高配当利回り】ランキング (6月20日現在) 2025/06/22

- 資産運用会社における親会社及び特定関係法人の異動に関するお知らせ 2025/06/16

マーケットニュース

- 4日=シンガポール・日経平均先物寄り付き4万0010円(+300円) (07/04)

- 3日の米株式市場の概況、NYダウ344ドル高 雇用統計受けリスク選好 (07/04)

- 前場に注目すべき3つのポイント~4万円固めの展開に期待~ (07/04)

- 放電精密、トヨタ自◆今日のフィスコ注目銘柄◆ (07/04)

おすすめ条件でスクリーニングされた銘柄を見る

日本都市ファンド投資法人の取引履歴を振り返りませんか?

日本都市ファンド投資法人の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。